Versicherungssumme und deren Optionen

Die Höhe der Versicherungssumme sollte sich an die Höhe Deines Kredits orientieren und bestenfalls etwas höher sein. So kannst Du sicherstellen, dass Deine Angehörigen den Kredit weiterhin abbezahlen können, falls Du nicht mehr in der Lage dazu bist. Zudem gibt es verschiedene Optionen, wie sich die Versicherungssumme während der Vertragslaufzeit verhält.

Grundsätzlich wird zwischen der konstanten und der fallenden Versicherungssumme unterschieden. Bei der konstanten Versicherungssumme bleibt diese während der gesamten Laufzeit gleich. Sie wird für gewöhnlich für die allgemeine Absicherung der Familie und von Geschäftspartnern verwendet. Für die Abzahlung von Krediten ist die fallende Versicherungssumme gängiger. Hierbei stehen Dir die folgenden Unteroptionen zur Verfügung:

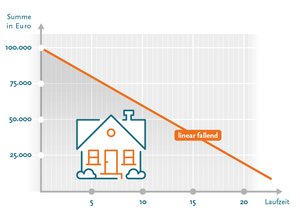

Linear fallenden Versicherungssumme

Die Versicherungssumme beträgt zu Beginn den von Dir ausgewählten Betrag, sinkt jedoch gleichmäßig, so dass auch die Höhe des monatlichen Beitrags während der Laufzeit in gleichen Schritten sinkt. Diese Option folgt in groben Zügen dem Verlauf einer Kredittilgung, ist jedoch nicht auf die speziellen Kreditkonditionen, z.B. die Zinsen, ausgelegt.

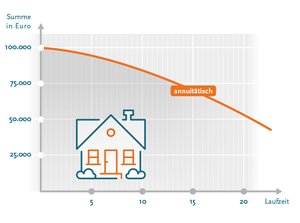

Annuitätisch fallende Versicherungssumme

Die annuitätisch fallende Versicherungssumme ist stark an Deine Kreditkonditionen gekoppelt. Beim Abschluss Deiner Risikolebensversicherungen wirst Du gebeten die Zinsen und die Tilgung Deines Kredits anzugeben, so dass die Versicherungssumme und die damit verbundenen Beiträge optimal angepasst werden können.

Ist eine Risikolebensversicherung Pflicht?

Du bist beim Hauskauf oder -bau rechtlich nicht dazu verpflichtet eine Risikolebensversicherung zu besitzen. Jedoch setzen viele Banken sie oder eine ähnliche Absicherung (z.B. eine Restschuldversicherung) voraus, bevor ein Immobilienkredit bewilligt wird.

Risikolebensversicherung oder Restschuldversicherung?

Restschuldversicherungen sind eine Art zweckgebundene Risikolebensversicherung, die bei Tod, Arbeitslosigkeit oder Arbeitsunfähigkeit greifen und in diesen Fällen die Rückzahlung Deines Kredits übernehmen. Bei Immobilienkrediten wird die Restschuldversicherung direkt von der Bank angeboten, bei der Du den Kredit aufnimmst. Restschuldversicherungen sind in der Regel teurer als normale Risikolebensversicherungen und unterliegen oft einer Vielzahl an Ausschlussklauseln, die von der Auszahlung der Versicherungssumme abhält.

Allgemeine Risikolebensversicherungen werden dagegen von Drittversicherern angeboten und versichern den Todesfall. Bei DELA hast Du die zusätzliche Möglichkeit „Schwere Krankheit“ oder „Pflegebedürftigkeit“ mitzuversichern. Um den vollumfänglichen Versicherungsschutz in allen Notfällen zu gewährleisten, kann neben der Risikolebensversicherung noch eine Berufsunfähigkeitsversicherung abgeschlossen werden, z.B. bei unserem Kooperationspartner die Bayerische.